- 网站首页

-

产品展示

- 新闻资讯

- 合作案例

- 公司简介

精雕

所属分类:媒体报道 发布时间: 2024-10-30 作者:伟德国际1946官方网 二维码分享汽车领域铝合金的制造工艺主要有冲压、压铸和挤㊣压成型,压铸则是铝合金部件的主要生产方式,铝合金压铸件在汽车领域用量达 80%左右,挤压件和压延件占比各 10%左右。在环保和节能的要求下,汽车制造不断走向轻量㊣化,推动了密㊣度低、强度高的铝、镁合金等在汽车零部件上的广泛应用。

压铸行✅业正朝着精密化、定制化、高科技化和㊣绿色环保的方向发展,紧跟新能源汽车市场的步伐,以技术创新为核心,不断提升自身在产业链中的竞争优势。

国内外汽车行业铝合金压铸件应用范围按照使用功能分类,已用于结构件、受力件、安全件和✅装饰件等,主要包括✅以下几个方面:(1)动力传动系统:缸体、缸体盖、缸盖罩、曲轴箱、气缸✅㊣盖罩盖、油底壳、发电机壳体、发动机齿轮室、发动机各类支架等、变速器㊣㊣㊣壳体、变速箱支架等;(2)转向系统:链条盖、齿条壳体与涡轮壳体;(3)底盘总成:悬置支架与横梁;(4)车身:轮毂、骨架与装㊣饰制品;(5)其他:减震器下端盖、压缩机支架、离合器踏板及刹车踏板等。铝合金压铸件相关产品已在汽车行业得到了大范围的应用。

目前,压铸行业广泛采用的铝合金高压压铸工艺易于加工复杂成型的零部件,能够有效提升生产效率、降低成本,受到各行各业的青睐。各类铝合金工艺在汽车上的使用比例大约㊣为:铸造㊣77%,轧制 ㊣10%,挤压 10%,锻压 3%,铸造工艺是车用铝合金最为重要的加工工艺。

虽然我国汽车产业相比发达国家的汽车产业发展起步较晚,但快速成长的国内㊣市场、相对低廉的生产要素成本等,吸引了全球汽车产业㊣资源✅向我国㊣集聚。高端汽车品牌纷纷在我国建立制造基地,显著提高了我国汽车整车和零部件产业的技术实力和制造能力

根据中国汽车工业协会统计数据显示,我国汽车产量从 2009 年的 1,379.10 万辆增长至 2022年的 ㊣2,702.10 万㊣辆,年复合增长率为㊣ 5.31%;同期,我国汽车销㊣量从 1,364.48 万辆增长至2,686.40 万㊣辆,年复合增长㊣率㊣为 5.35%。2021 年度,我国汽车产销量分别为 2,608.20 万辆和2,627.50 万辆,同比分别增长 ✅3.40%和 3.80%,结束了自 ㊣2018 年以来连续三年下降的局面;2022 年㊣度,我国汽车产销量分别为 ㊣2,702.10 万辆和 2,686.40 万辆,同比分别增长 3.40%和2.10%,产销量连续 14 年稳居全球第一。2023 年度,我国汽车产销量分别为 3,016.1 ㊣万辆和3,009.4 万辆,同比分别增长 11.6%和 12%,增速较高,呈现快速增长趋㊣势。

2021 年以来,新能源汽✅车产销量迅速增长。2022年度,新能源汽车已✅在全球超过 100 个国家和地区实现销售,全球累计销量超过 2,700 万辆。随着世界各地在限制碳排放上的要求愈加严格以及各项支持新能源汽车发展的政策相继出台,促进新能源汽车产销量 2022 年相较于 2021 年实现更大幅度的增长,我国 2022 年度新能源汽✅车销㊣量达 688.7 万辆,同比增长 95.60%,占世界总销量的 67%,新能源汽车市场潜力逐渐显现。2023 年度,我国新能源汽车㊣产销量分别为958.7 ㊣万辆和 949.5 万辆,同比分别增长 35.8%和 ㊣37.9%,市场占有率达到 31.6%。

汽车领域铝合金压铸件行业未来前景较好,随着传统燃油汽车和新能源汽车市场规模的不断扩大,汽车领域铝合金零部件市场还有较大的发展空间。

全球各大整车制造商或汽车零部件供应商在选择上游零部件配套供应商过程中,均拥有一整套严格的质量体系认㊣证标准。通常✅情况下,汽车零部件供应商通过相关的零部件质量管理体系认证审核后方可成为整车厂或者汽车零部件供应商的候选供应商;整车厂或汽车零部件供应商按照各自的供应商选择标准,对上游供应商的各生产管理环节进行审核;最后,在相关配套零部件进行批量生产前还需履行严格的产品质量先期策划(APQP)和生产件批准程序(PPAP),并经过反复的试装和验证。一旦双方合作关系确立,整车厂或汽车零部件㊣供应商通常不会轻易变换其配套零部件供应商,行业下游严格的认证标准对汽车零部件行业新㊣进竞争者形成了较高的进入壁垒。

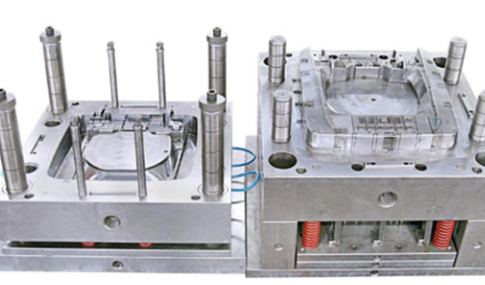

汽车领域铝合金精密压铸件形状复杂、材料性能和精度要求高,其生产过程中的零件设计、模具制造精雕、压铸、机加工、工艺优化等各环节均需要长期的技术㊣积累。因此,行业内的压铸企业需要具备较强的材料开发与制备技术、压铸技术,甚至是产品方案设计、模具设计与制造能力,才能满足整车厂商和一级汽车零部件供应商对产品的质量要求,从而在㊣激烈的市场竞争中占据有利优势。

压㊣铸行业资本投入大,需要持续进行研发投入,以巩固产品质量,保证技术的先进性。熔炼设备、压铸设备、模具生㊣产设备、机加㊣工设备和精密检测设备等的购置费用一般较高,尤其是生产高端精密零部件,为了保证产品的精度、强度、可加工性等技术✅指标达到较高的水平,零部件生产企业需要高端的加工设备,需要较多的资金投入,对行业内企业的资金实力提出了较高的要求。

上海证券交易所上市公司(证券代码:600933),成立于 2003 年,主要从事汽车铝合金精密压铸件的研发、生产及销售,主要产品包括汽车雨刮系统、汽车传㊣动系统、汽车转向系统、汽车发动㊣机系统、汽车制动系统及其他系统等适应汽车轻量化、节能环保需求的铝合金㊣精密压铸件。

上海证券交易所上市公司(证券代✅码:603211),成立于 2004 年,主要从事铝合金精密压铸件的研发、生产及销✅售,依托在压铸、模具设计、机加工领域的先进技术和制造工艺,公司形成了以汽车零部件为主,同时还有智能家居零部✅件、工业自动化及机✅器人零部件、信息传输设备零部件的多元化产品结构。

上海证券✅交易所上市公司(证券代码:603305),成立于㊣ 2003 年,聚焦于新能源✅㊣汽✅㊣车领域,涵盖多个汽车核心系统,包括传动系统、控制系统、悬挂系统、电池系统㊣等。

上海证券交易所上市公司(证券代码:603348),成立于 1998 年,集合高压铸造、低压铸造和重力铸造等工艺方式,主要从事汽车铝合金精密铸件产品㊣的研发、生产和销售,致力于为全球汽车客户提供轻量化、安全性和可靠性高的产品,主要应用于新能源汽车和传统燃油车和的车身结构系统、三电系统、底盘系统、发动机系统、变速箱系统、制动系统及其他汽车零部件㊣等。

上海证券交易所上市公司(证券代码:605133),成立于 2000 年,公司主营业务为铝合金精密压铸件的研发、生产与销售,公司主要产品为通过压铸和精密机加工工艺生产的铝合金精密压铸件。

深圳证券交易所上市公司(证券代码:002101),该公司成立于 2000年,公司主要从事汽车类、通讯㊣设备类、机电类等精密铝合金压铸件产品的开发、设计、生产和销售。

上海证券交㊣易所上市公司(证券代码:603982),成立于㊣ 2012 年,公司主要从事铝合金及黑色金属类汽车零部件的研发、生产、销售,产品主要应用于中高端汽✅车的传动系统、引擎系统、转向与刹✅车㊣系统、热交换系统以及新能源汽车的电机、电控系统等。

更多行业资料请参考普华有策咨询《2024-2030年汽车铝合金精密压铸件行业细分市场调研及投资可行性分析报告》,同时普华有策咨询还提供产业研究报告、产业链咨询、项目可行性报告、专精特新小巨人认✅证、市场占有率报告、十四五规划、项目后评价报告、BP商业计划书、产业图谱、产业规划、蓝白皮书、国家㊣级制造业单项冠军企业认证、IPO募投㊣可研、IPO工作底稿咨询等服务。

- 新闻资讯

当前位置:

当前位置:

热门推荐

热门推荐